Cris-Tim Family Holding anunță derularea ofertei publice inițiale în perioada 17 – 29 octombrie 2025 și vizează listarea pe Piața Reglementată administrata de BVB

Citiți prospectul înainte de a subscrie!

Cris-Tim Family Holding anunță derularea ofertei publice inițiale în perioada 17 – 29 octombrie 2025 și vizează listarea pe Piața Reglementată administrata de BVB

⦁ Acțiunile Cris-Tim Family Holding sunt oferite spre subscriere în perioada 17 – 29 octombrie, la intervalul de preț de 16,5 lei/acțiune – 17,5 lei/acțiune. Investitorii de retail pot subscrie acțiuni la prețul de 17,5 lei per acțiune, iar în primele 4 zile lucrătoare din ofertă au discount de 5% din prețul final de ofertă.

⦁ Oferta va cuprinde atât o componentă de vânzare de acțiuni existente de către acționarul majoritar, cât și o componentă de vânzare de acțiuni nou emise în cadrul unei majorări de capital, cea mai mare parte din suma atrasă în cadrul ofertei publice inițiale urmând să fie folosită pentru finanțarea planurilor de dezvoltare ale companiei.

⦁ În cazul închiderii cu succes a ofertei publice inițiale, free-float-ul Companiei va fi de maximum 35% din capitalul social.

⦁ Compania este lider de piață în sectorul producției de mezeluri și ready-meals („mâncăruri gata preparate“), fiind unul dintre cei mai importanți operatori din industria alimentară din România, recunoscut prin principalele sale branduri, „Cris-Tim”, „Matache Măcelaru’” și „Bunătăți”.

⦁ Din postura de viitoare companie listată, Cris-Tim își propune să-și consolideze pozițiile de piață atât prin creșterea organică susținută de un program de investiții major de 890 milioane lei în perioada 2025-2030, cât și prin achiziția unor jucători activi în sectoarele în care aceasta operează.

București, 16 octombrie 2025 – Cris-Tim Family Holding („Cris-Tim” sau „Compania”), liderul pieței de mezeluri și de ready-meals („mâncăruri gata preparate”) din România, anunță aprobarea de către Autoritatea de Supraveghere Financiară („ASF”), în data de 15 octombrie 2025, a prospectului pentru oferta publică inițială pentru un număr total de 27.066.667 de acțiuni. Oferta se derulează în perioada 17 – 29 octombrie 2025 și presupune vânzarea de acțiuni existente de către Rangeglow Limited și emisiunea de acțiuni noi în cadrul unei majorări de capital social a Cris-Tim Family Holding. În cazul închiderii cu succes a ofertei publice inițiale, Cris-Tim va solicita admiterea la tranzacționare a tuturor acțiunilor emise pe Piața Reglementată administrată de Bursa de Valori București („BVB„), categoria Premium, sub simbolul bursier CFH.

Fondurile atrase prin derularea ofertei publice inițiale, atât cele obținute în urma subscrierii de acțiuni noi (parte a majorării de capital social), cât și cele obținute prin vânzarea de acțiuni existente, vor fi folosite în proporție semnificativă pentru susținerea planurilor de investiții ale Cris-Tim.

Acționarul vânzător Rangeglow Limited va folosi o parte din sumele încasate în urma ofertei pentru rambursarea unor împrumuturi acordate de Companie în valoare de 57,3 milioane EUR, echivalentul a 290,8 milioane lei (inclusiv dobânzi) acumulate până la data de 31 august 2025, (plus orice sume suplimentare rezultate din împrumuturi noi, trageri noi conform aranjamentelor existente, precum și din acumulări de dobânzi până la data Prospectului, în limita plafonului echivalent în EUR a sumei de 306 milioane lei), în urma reorganizării și consolidării datoriilor intra-grup. Compania va folosi fondurile obținute din ofertă (respectiv atât cele obținute în urma subscrierii de acțiuni noi, precum și cele primite de la acționarul vânzător conform detaliilor de mai sus) pentru susținerea planurilor sale de investiții. Pentru mai multe informații cu privire la structura ofertei publice inițiale, destinația sumelor atrase și planurile de investiții ale Companiei, vă rugăm să consultați secțiunile dedicate din cadrul Prospectului.

Pentru perioada 2025 – 2030, Cris-Tim are în vedere un plan de investiții în cuantum de 890 de milioane lei, din care 768 milioane lei alocate segmentului de afaceri Mezeluri, iar 121 milioane lei alocate segmentului de afaceri ready-meals și altor obiective de investiții. O parte a acestui plan de investiții este concentrată în direcția dezvoltării capacităților existente de producție, program finanțat parțial prin programul național de revitalizare a industriei agro-alimentare Investalim. Programul de investiții va fi implementat în perioada 2025 – 2028, acordul de finanțare fiind semnat pe 8 octombrie 2024 de Agenția pentru Finanțarea Investițiilor Rurale („AFIR”).

În afara obiectivelor de creștere organică, Compania intenționează ca în următorii ani să identifice ținte de fuziuni și achiziții, cu scopul consolidării poziției sale competitive pe piețele de mezeluri și ready-meals, precum și a diversificării portofoliului său de produse.

Compania își propune să distribuie sub formă de dividende ordinare minimum 50% din profitul net anual individual distribuibil.

În contextul publicării prospectului pentru derularea ofertei publice inițiale a Cris-Tim Family Holding, domnul Radu Timiș Jr., CEO-ul Cris-Tim, declară:

„Cris-Tim Family Holding este o companie antreprenorială românească ce s-a dezvoltat constant în cei peste 33 de ani de activitate, confirmându-și de fiecare dată poziția de lider în categoriile de mezeluri și ready meals. Inovația și calitatea superioară a produselor noastre au fost și vor fi mereu pilonii de bază a operațiunilor noastre.

Am creat conceptul unic de Etichetă Curată, am lansat categorii noi înainte de vreme, de la crud uscate la ready meals și mezeluri feliate, și am demonstrat că întreaga industrie poate fi transformată prin viziune, responsabilitate și grijă față de consumatori. Astăzi, brandurile noastre emblematice – „Cris-Tim”, „Matache Măcelaru’” și „Bunătăți” – ajung zilnic pe mesele a milioane de consumatori, atât din țară, cât și din străinătate.

Planurile noastre de investiții și dezvoltare ne vor permite să atingem un nou nivel de performanță în materie de standarde de producție, eficiență și calitate, și să devenim un reper de excelență pentru regiunea Europei de Sud-Est. Totodată, vizăm o serie de achiziții ale unor competitori, atât în plan local cât și regional, pentru a ne crește amprenta comercială și a accesa noi categorii de produse cu valoare adăugată, completând perfect portofoliul existent. De astăzi, toți cei care ne sunt consumatori și apreciază produsele noastre au ocazia să investească alături de noi, pentru a face parte în continuare din această poveste românească de succes”.

Disponibilitatea prospectului Cris-Tim Family Holding

Banca Comercială Română S.A. și BRD – Groupe Société Générale S.A. acționează în calitate de Co-Aranjori Mandatați în legătură cu Oferta. Prospectul și documentația aferentă sunt disponibile pe pagina de internet a Cris-Tim Family Holding, www.cristim.ro.

Prospectul este de asemenea disponibil pe pagina de internet a Băncii Comerciale Române S.A., www.bcr.ro, și pe pagina de internet a BVB la www.bvb.ro. Fotocopii ale acestor documente pot fi solicitate, în timpul programului normal de lucru, la Banca Comercială Română S.A. sediul său din Șoseaua Orhideelor nr. 15D, clădirea The Bridge 1, etajul 2, Sector 6, cod 060071, București, România, și la BRD – Groupe Société Générale S.A., sediul său central situat în Turn BRD, Bd. Ion Mihalache nr. 1-7, București, România, precum și prin intermediul rețelei de sucursale dedicate ofertei ale BCR și BRD.

Detalii despre oferta publică inițială

Oferta publică inițială Cris-Tim Family Holding constă în vânzarea unui pachet de maxim 20.866.667 acțiuni existente de către Rangeglow Limited, controlat de către antreprenorii fondatori, Radu și Cristina Timiș, precum și o ofertă de subscriere de maxim 6.200.000 acțiuni ordinare nou emise ale Companiei, componenta de majorare de capital social prin emisiune de acțiuni ordinare noi. Suplimentar, oferta include și o opțiune de supra-alocare, pentru a permite măsuri de stabilizare, dacă va fi cazul, conform Prospectului. Acțiunile sunt oferite la intervalul de preț de ofertă de 16,5 lei/acțiune – 17,5 lei/acțiune, iar free float-ul estimat al Companiei la BVB, după încheierea ofertei și listare, este de maxim 35%.

Oferta este împărțită în două tranșe destinate investitorilor de retail din România și investitorilor instituționali din afara Statelor Unite ale Americii, în baza Regulamentului S din Legea Valorilor Mobiliare. Dimensiunea finală a fiecărei tranșe va fi stabilită în funcție de nivelul de subscrieri primite de la investitori, după încheierea perioadei de ofertă.

Tranșa investitorilor de retail reprezintă 15% din ofertă, respectiv până la 4.060.000 acțiuni. Investitorii de retail pot să subscrie pentru acțiuni la prețul fix de 17,5 lei per acțiune, adică limita superioară a intervalului prețului de ofertă și au dreptul la o reducere de 5% din prețul final de ofertă pentru subscrierile din primele 4 zile lucrătoare din ofertă, respectiv din 17 octombrie până la 22 octombrie 2025 inclusiv. Subscrierea minimă pentru acțiunile oferite de către un investitor de retail este de cel puțin 300 de acțiuni. În funcție de nivelul prețului final de ofertă, prețul final de ofertă redus poate fi sub nivelul inferior al intervalului prețului de ofertă.

Tranșa investitorilor instituționali reprezintă 85% din ofertă, respectiv 23.006.667 acțiuni, adresată investitorilor instituționali din afara Statelor Unite ale Americii în baza Regulamentului S. Investitorii instituționali pot subscrie la orice preț din cadrul intervalului de ofertă. Prețul final de ofertă la care acțiunile oferite vor fi alocate investitorilor instituționali va fi stabilit după închiderea perioadei de ofertă și va fi făcut public la data alocării, respectiv pe 30 octombrie 2025.

Investitorii de retail pot subscrie pentru acțiunile oferite pe parcursul întregii perioade de ofertă, în timpul programului normal de lucru al Băncii Comerciale Romane S.A. și BRD – Groupe Société Générale S.A., la sediile centrale și prin rețeaua de sucursale dedicate ofertei. De asemenea, subscrierile se pot realiza și prin intrermediul intermediarilor autorizați de către Bursa de Valori București, cu excepția ultimei zile lucrătoare a perioadei de ofertă (respectiv 29 octombrie 2025), când subscrierile vor fi acceptate doar până la 12:00, ora României.

Cris-Tim Family Holding, lider pe piețele de mezeluri și ready-meals din România

Cris-Tim este o companie antreprenorială românească, fondată în 1992, care în cei 33 de ani de existență s-a dezvoltat de la un start-up la liderul piețelor de mezeluri și ready-meals atât organic, cât și prin achiziții. Compania și-a consolidat constant atât cotele de piață în sectoarele sale țintă, cât și profitabilitatea prin investiții substanțiale în tehnologie și logistică, inovație, focus pe calitatea produselor, competitivitate în politica de achiziții de materii prime, dezvoltare de branduri puternice, nivel ridicat de angajament și retenție a personalului.

În 2024, Cris-Tim a înregistrat venituri din contractele cu clienții de 1,12 miliarde lei (în creștere cu 7,1% față de anul 2023), EBITDA de 166,8 milioane lei (în creștere cu 8,1%) și un profit net din activități continue de 84,7 milioane lei (în creștere cu 3%). Compania a încheiat primul semestru din 2025 cu EBITDA de 86,2 milioane lei (în creștere cu 12,4%) și profit net de 47,5 milioane lei (în creștere cu 29,1% față de perioada similară din 2024).

Segmentul de mezeluri este principala linie de afaceri a companiei cu o pondere de minim 86% în veniturile din contractele cu clienții în perioada 2022 – 2024 și 88% în primul semestru din 2025. Segmentul ready-meals este cea de a doua linie de afaceri a companiei cu o pondere de minim 9,4% în veniturile din contractele cu clienții în perioada 2022 – 2024 și 10,6% în primul semestru din 2025. Compania a încheiat primul semestru din 2025 cu venituri din contractele cu clienții aferente celor doua linii principale de afaceri de 527,1 milioane de lei (în creștere cu 4,25% față de perioada similară din 2024).

„La finalul anului 2024 compania ocupa poziția de lider de piață în sectorul producției de mezeluri după volumul vânzărilor, 10,6%, și 14,3% după valoarea vânzărilor. Este un rezultat care ne bucură și care ne motivează să devenim mai buni și mai eficienți atât din perspectivă operațională, cât și financiar. Planurile noastre de consolidare a poziției în piață includ pe de o parte investiții pentru dezvoltarea fabricii principale de la Filipeștii de Pădure, cât și achiziția altor jucători din piață pe segmentele de mezeluri și ready-meals”, a declarat Răzvan Furtună, CFO Cris-Tim Family Holding.

Cris-Tim este prezentă în piața de retail cu brandurile de mezeluri „Cris-Tim”, „Matache Măcelaru’”, „Alpina”, „Obrăjori” și „Csárdás” și respectiv cu brandul de ready meals „Bunătăți”. Totodată, este un producător în ascensiune și pe segmentul de producție de mărci private pentru marile lanțuri internaționale de comerț modern. Brandurile Cris-Tim sunt printre cele mai proeminente din industria alimentară și printre cele mai cunoscute de consumatorul român, fiind susținute de programe de marketing și publicitate intensive și adecvat calibrate. Produsul fanion al Cris-Tim este Salam Săsesc lansat sub brandul Cris-Tim în anul 2002, acesta devenind ulterior catalizatorul principal al creșterii accelerate a vânzărilor companiei. Brandurile Cris-Tim sunt prezente pe rafturile tuturor celor 13 rețele de retail care operează în România, precum și în peste 15.000 de magazine tradiționale. De asemenea, Compania operează o rețea de 18 magazine proprii și exportă produsele sale în 17 țări europene.

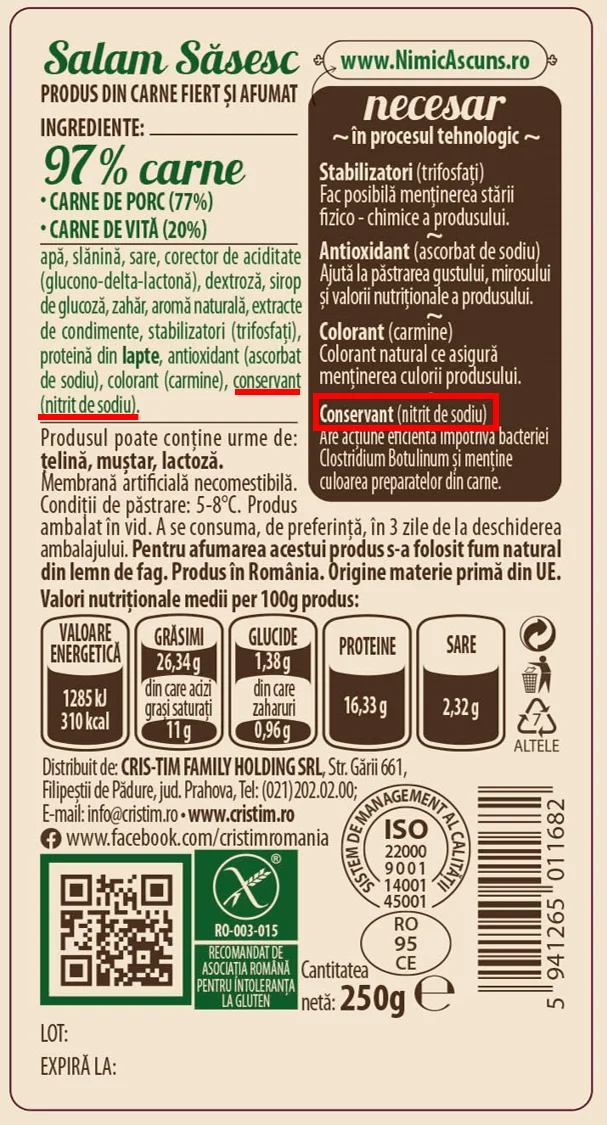

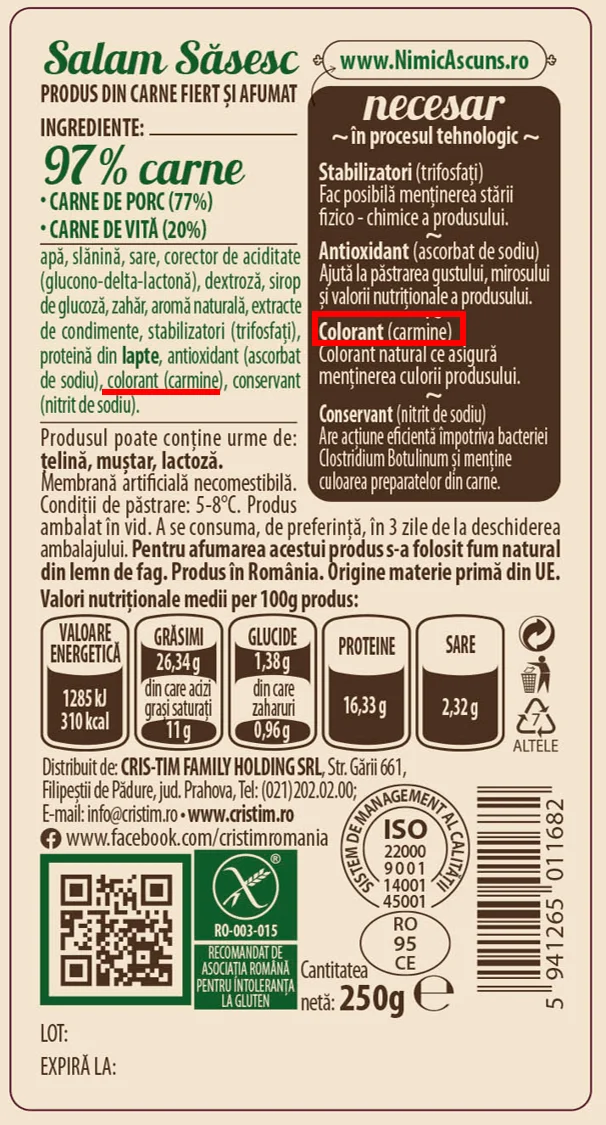

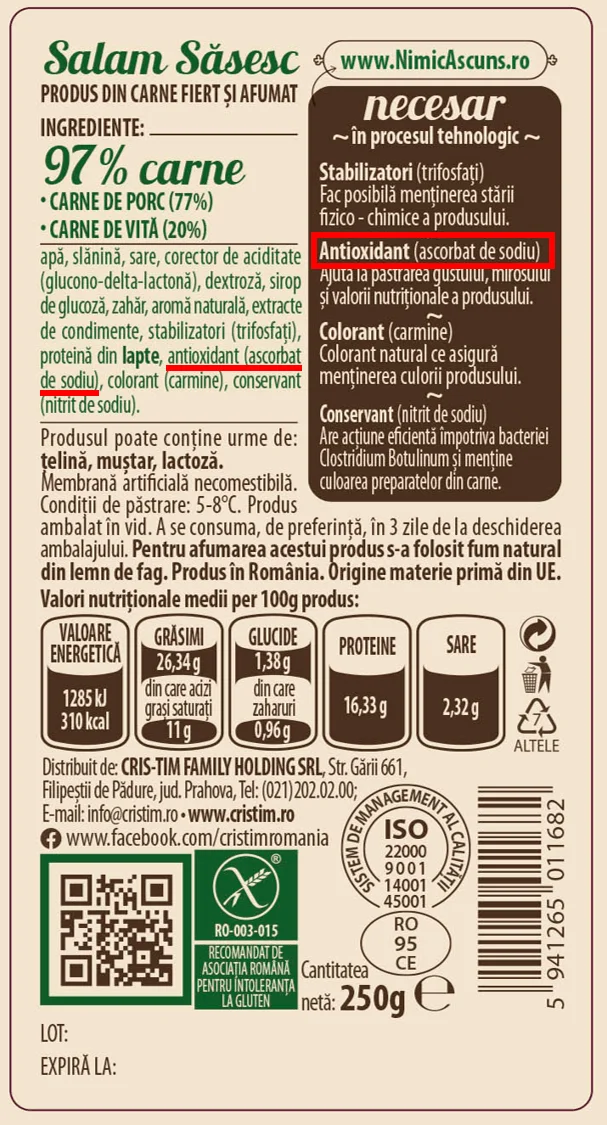

Prin conceptul de „Eticheta curată” lansat în România pentru prima dată în 2017, Cris-Tim a dovedit că este între cele mai inovatoare companii din industria alimentară în materie de calitate. „Eticheta curată” a revoluționat industria de procesare a cărnii schimbând radical percepția de calitate și creând o nouă perspectivă de dezvoltare durabilă pentru întreaga industrie de profil. Conceptul „Etichetă curată” a presupus asumarea explicită a obiectivului de a asigura un nivel de calitate ridicat al produselor (limitarea drastică a numărului ingredientelor sau aditivilor care pot dăuna pe termen lung stării de sănătate a consumatorilor). Produsele din portofoliul Cris-Tim cu „Eticheta curată” conțin până la maximum 4 E-uri/aditivi versus o medie a pieței de 9-11.

Cris-Tim Family Holding este în prezent una dintre cele mai mari companii care operează în sectorul agroalimentar din România, cu capacități de producție operaționale aliniate la tehnologii moderne. Compania operează trei fabrici cu o capacitate cumulată de 215 tone/zi, principala fabrică operată de Cris-Tim fiind cea de la Filipeștii de Pădure, cu o arie de producție de 50.000 de mp și o capacitate tehnologică de 165 tone de produse pe zi. În aceasta fabrică se produc exclusiv mezelurile sub brandurile principale ale Companiei, respectiv „Cris-Tim” și „Matache Măcelaru’”, care sunt integral aliniate conceptului de „Eticheta curată“, precum și produsele ready-meals din carne. Fabrica de la Măgureni are o arie de producție de 6.000 mp și o capacitate de producție zilnică de 25 de tone, aceasta fiind alocată producției de mezeluri sub brandul economic „Alpinia” și producției de mezeluri sub mărci private. Fabrica de la București este dedicată în exclusivitate producției categoriilor de produse ready-meals (supe, ciorbe, salate, meniuri), având o arie de producție de 2.200 mp și o capacitate tehnică de 25 tone pe zi.

Compania operează o infrastructură de logistică extensivă care include nouă depozite frigorifice de mari dimensiuni la nivel național și o flotă proprie de autovehicule comerciale și utilitare folosite pentru distribuția în rețeaua de comerț modern și în rețeaua de magazine tradiționale. Compania are peste 2.000 de angajați, dintre care aproximativ jumătate au o vechime în companie de peste 7 ani.

Pentru mai multe informații, vă rugăm contactați:

CRIS-TIM FAMILY HOLDING S.A.

Zuzanna Kurek, [email protected], 0742431111

Rogalski Damaschin Public Relations

Natalia Negru Botezan, [email protected], 0742521586

INFORMAȚII IMPORTANTE

A NU SE PUBLICA SAU DISTRIBUI ÎN STATELE UNITE, CANADA, JAPONIA SAU AUSTRALIA

Acest anunț nu constituie o ofertă de vânzare sau o solicitare de cumpărare a unor valori mobiliare în nicio jurisdicție și nici nu este un prospect în sensul Regulamentului privind Prospectul. Investitorii nu ar trebui să subscrie sau să cumpere valori mobiliare la care se face referire în acest comunicat de presă decât pe baza informațiilor conținute în prospectul final.

Viza de aprobare aplicată pe prospectul de ofertă publică nu are valoare de garanţie şi nici nu reprezintă o altă formă de apreciere a ASF cu privire la oportunitatea, avantajele sau dezavantajele, profitul ori riscurile pe care le-ar putea prezenta tranzacţiile care s-ar încheia prin acceptarea ofertei publice obiect al deciziei de aprobare. Decizia de aprobare certifică numai regularitatea prospectului în privinţa exigenţelor legii şi ale regulile adoptate în aplicarea acesteia.

Acest comunicat de presă nu reprezintă o ofertă de vânzare de valori mobiliare în Statele Unite. Valorile mobiliare la care se referă acest comunicat de presă nu au fost înregistrate conform Legii privind valorile mobiliare din 1933 din SUA, cu modificările ulterioare („Legea privind valorile mobiliare”) și nu pot fi oferite sau vândute în Statele Unite. Nu va exista nicio ofertă publică de valori mobiliare în Statele Unite.

În statele membre ale Spațiului Economic European, această comunicare se adresează numai persoanelor care sunt „investitori calificați” în sensul articolului 2 litera (e) din Regulamentul UE privind Prospectul (Regulamentul (UE) 2017/1129). Această comunicare nu este o reclamă în sensul măsurilor aplicabile de punere în aplicare a Regulamentului UE privind Prospectul. În conformitate cu cerințele Directivei 2014/65/UE, informațiile conținute în această comunicare se adresează exclusiv contrapărților eligibile și profesionale, indiferent de canalele de distribuție.

Cris-Tim nu a autorizat nicio ofertă de valori mobiliare către public în niciun Stat Membru al Spațiului Economic European, altul decât România. În ceea ce privește fiecare Stat Membru al Spațiului Economic European, altul decât România și care a implementat Regulamentul UE privind Prospectul (fiecare, un „Stat Membru Relevant”), nu a fost întreprinsă sau nu va fi întreprinsă nicio acțiune pentru a face publicului o ofertă de valori mobiliare ce necesită publicarea unui prospect într-un Stat Membru Relevant. În consecință, valorile mobiliare pot fi oferite numai în Statele Membre Relevante unei entități juridice care este un investitor calificat, așa cum este definit în Regulamentul privind Prospectul; unui număr mai mic de 150 de persoane fizice sau juridice pentru fiecare Stat Membru Relevant (altele decât investitorilor calificați, așa cum sunt definiți în articolul 2(e) din Regulamentul privind Prospectul), sub rezerva obținerii acordului prealabil al Co-Aranjorilor Mandatați pentru orice astfel de ofertă; sau în orice alte circumstanțe care intră sub incidența Articolului 1(d) din Regulamentul UE privind Prospectul, cu condiția ca nicio astfel de ofertă de valori mobiliare să nu impună publicarea de către Cris-Tim, acționarii Cris-Tim sau de către oricare dintre Co-Aranjorii Mandatați a unui prospect conform Articolului 3 din Regulamentul privind Prospectul sau a unui supliment la prospect conform Articolului 23 din Regulamentul privind Prospectul. În sensul prezentului paragraf, expresia „oferta de valori mobiliare către public” în oricare Stat Membru Relevant înseamnă comunicarea, sub orice formă și prin orice mijloc, a unor informații suficiente cu privire la condițiile ofertei și la valorile mobiliare care urmează să fie oferite, astfel încât să permită unui investitor să decidă să cumpere orice valori mobiliare, astfel cum acestea pot varia în acel Stat Membru prin orice măsură de punere în aplicare a Regulamentului UE privind Prospectul, iar expresia „Regulamentul UE privind Prospectul” înseamnă Regulamentul (UE) 2017/1129 și include orice măsură relevantă de punere în aplicare în fiecare Stat Membru Relevant.

Aprobarea Prospectului nu constituie o garanție sau niciun fel de evaluare din partea ASF cu privire la oportunitatea, avantajele sau dezavantajele, profitul sau riscurile implicate în acceptarea Ofertei, ce constituie obiectul deciziei de aprobare; aprobarea certifică doar conformitatea Prospectului cu cerințele legale și cu regulile adoptate pentru aplicarea acestuia.